Khi ranh giới giữa hộ kinh doanh doanh thu lớn và doanh nghiệp ngày càng thu hẹp, việc lựa chọn sai mô hình không chỉ làm tăng chi phí mà còn tiềm ẩn rủi ro về thuế và vận hành. Bài viết này sẽ giúp bạn so sánh hộ kinh doanh và doanh nghiệp khi doanh thu vượt 3 tỷ, từ đó tự đánh giá mô hình phù hợp nhất với hoạt động kinh doanh của mình.

Trước khi đi vào so sánh chi tiết một số nghĩa vụ cơ bản của hộ kinh doanh 3 tỷ và doanh nghiệp, bạn có thể theo dõi bảng so sánh tổng hợp khái quát bên dưới:

Hạng mục | Hộ kinh doanh nhóm 3 (trên 3 tỷ đến 50 tỷ) | Doanh nghiệp (Trên 3 tỷ và không quá 50 tỷ) | Đánh giá |

Thuế GTGT | Nộp thuế GTGT theo phương pháp trực tiếp. Cụ thể: Thuế GTGT phải nộp = Doanh thu * tỷ lệ % theo ngành nghề | Nộp thuế GTGT theo phương pháp khấu trừ. Cụ thể: Thuế GTGT phải nộp = Thuế GTGT đầu ra - thuế GTGT đầu vào | Hộ kinh doanh chỉ cần phát sinh doanh thu là phải nộp thuế GTGT. Doanh nghiệp nếu đầu ra thấp hơn đầu vào sẽ được lũy kế khấu trừ sang kỳ sau hoặc được hoàn thuế GTGT nếu đủ điều kiện theo quy định. |

Thuế thu nhập cá nhân/ thu nhập doanh nghiệp | Thuế TNCN = (Doanh thu - chi phí hợp lệ) * 17% | Thuế TNDN = (Doanh thu - chi phí hợp lệ) * 17% | Giống nhau |

Hóa đơn điện tử | Bắt buộc dùng hóa đơn điện tử có mã hoặc hóa đơn điện tử khởi tạo từ máy tính tiền | Bắt buộc | Giống nhau, nếu không làm đúng quy định mức phạt sẽ như nhau |

Chế độ kế toán | Cần thông tư hướng dẫn chi tiết chính thức. Theo dự thảo là chế độ kế toán đơn giản của doanh nghiệp siêu nhỏ hoặc doanh nghiệp vừa. | Theo chế độ kế toán 132 (doanh nghiệp siêu nhỏ), 133 (doanh nghiệp vừa và nhỏ) | Tương tự |

Kê khai và nộp thuế | Kê khai và nộp theo quý. Quyết toán theo năm | Kê khai và nộp theo quý. Quyết toán theo năm | Như nhau |

Tài khoản ngân hàng | Bắt buộc tài khoản riêng | Bắt buộc tài khoản riêng | Như nhau |

Tư cách pháp nhân và rủi ro pháp lý | Không có tư cách pháp nhân, chủ hộ chịu trách nhiệm vô hạn. | Có tư cách pháp nhân, chịu trách nhiệm hữu hạn theo vốn góp (trừ DN tư nhân) | Trách nhiệm hộ kinh doanh cao hơn. |

Chi phí vận hành | Thấp hơn doanh nghiệp nhưng từ 2026 có thể sẽ tăng ro yêu cầu kê khai - kế toán - hóa đơn đầy đủ, minh bạch hơn | Cao hơn: Kế toán, bảo hiểm xã hội bắt buộc, tuân thủ nhiều thủ tục. | Sẽ tiến đến tiệm cận nhau. |

Khoản vay | Khó tiếp cận hơn, đảm bảo bằng tài sản cá nhân | Dễ tiếp cận với nhiều chương trình hỗ trợ, hạn mức cao và đảm bảo bằng tài sản doanh nghiệp | Cơ hội vay vốn của doanh nghiệp tốt hơn |

1. So sánh về thuế GTGT

Với doanh thu trên 3 tỷ, thuế giá trị gia tăng (GTGT) trở thành yếu tố tác động lớn nhất đến quyết định lựa chọn mô hình kinh doanh, bởi cách tính thuế giữa hộ kinh doanh và doanh nghiệp có sự khác biệt rõ rệt.

1.1. Đối với doanh nghiệp

Doanh nghiệp áp dụng phương pháp khấu trừ thuế, tức là số thuế GTGT phải nộp được xác định bằng

Thuế GTGT phải nộp = VAT đầu ra trừ VAT đầu vào

Điều này đồng nghĩa với việc doanh nghiệp phải quản lý rất chặt chẽ hóa đơn mua vào - bán ra.

Nếu không có đủ hóa đơn đầu vào hợp lệ hoặc đầu vào chỉ là hóa đơn bán hàng (không phải hóa đơn VAT), thì số thuế phải nộp sẽ tăng đáng kể. Dù về bản chất thuế GTGT là do người tiêu dùng cuối cùng chịu, nhưng trên thực tế việc tăng giá bán để bù thuế không phải lúc nào cũng khả thi, đặc biệt trong môi trường cạnh tranh cao. Vì vậy, doanh nghiệp thường có xu hướng ưu tiên làm việc với các nhà cung cấp có thể xuất hóa đơn VAT đầy đủ.

Ngược lại, những doanh nghiệp hoạt động trong lĩnh vực có thuế suất thấp, 0% hoặc được miễn thuế GTGT sẽ có lợi thế rõ rệt hơn.

1.2. Đối với hộ kinh doanh

Theo dự thảo mới nhất, hộ kinh doanh có doanh thu trên 3 tỷ đến 50 tỷ được tính thuế theo phương pháp trực tiếp.

Thuế GTGT phải nộp = Doanh thu * tỷ lệ % theo ngành nghề

Tỷ lệ % tính thuế GTGT theo từng ngành nghề được xác định như sau:

- Phân phối cung cấp hàng hóa: 1%

- Dịch vụ xây dựng không bao thầu nguyên vật liệu: 5%

- Sản xuất, vận tải, xây dựng có bao thầu nguyên vật liệu, dịch vụ gắn với hàng hóa: 3%.

- Các hoạt động kinh doanh khác: 2%.

2. So sánh về thuế thu nhập (TNCN - TNDN)

Xét về bản chất, khi hộ kinh doanh đạt ngưỡng doanh thu lớn, sự khác biệt giữa thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp gần như không có. Cả hai hình thức đều phải tính thuế dựa trên thu nhập thực tế sau khi trừ các khoản chi phí hợp lý, hợp lệ.

Công thức tính thuế TNCN cho hộ kinh doanh trên 3 tỷ đến 50 tỷ:

TNCN = (Doanh thu - chi phí hợp lệ) * 17% (Doanh thu trên 3 tỷ, dưới 50 tỷ)

Với Doanh nghiệp, thuế suất 17% áp dụng đối với doanh nghiệp có tổng doanh thu năm từ trên 03 tỷ đồng đến không quá 50 tỷ đồng.

3. So sánh về hóa đơn và chế độ kế toán

Việc sử dụng hóa đơn điện tử là yêu cầu bắt buộc đối với cả hộ kinh doanh có doanh thu lớn và doanh nghiệp. Toàn bộ hoạt động mua bán, xuất hóa đơn, lưu trữ dữ liệu đều được theo dõi và đối soát chặt chẽ hơn thông qua hệ thống điện tử của cơ quan thuế.

Về chế độ kế toán, hộ kinh doanh hiện nay áp dụng chế độ kế toán đơn giản theo hướng dẫn dành cho hộ và cá nhân kinh doanh (tương tự tinh thần của Thông tư 132 đối với doanh nghiệp siêu nhỏ). Trong khi đó, doanh nghiệp sẽ áp dụng chế độ kế toán đầy đủ hơn, tùy theo loại hình và quy mô hoạt động. Sự khác biệt nằm ở mức độ chi tiết, yêu cầu báo cáo và khả năng kiểm soát số liệu.

Chính vì vậy, khi quy mô doanh thu tăng lên, hộ kinh doanh gần như buộc phải “nâng cấp” cách quản lý, từ ghi chép thủ công sang hệ thống kế toán bài bản, kéo theo chi phí cho phần mềm, dịch vụ kế toán và nhân sự. Lúc này, lợi thế “đơn giản - gọn nhẹ” vốn có của mô hình hộ kinh doanh dần thu hẹp, đặc biệt khi doanh thu vượt mốc 3 tỷ đồng.

Để giảm áp lực trong giai đoạn chuyển đổi, nhiều hộ kinh doanh lựa chọn sử dụng các giải pháp kế toán miễn phí - bán hàng tích hợp như phần mềm quản lý bán hàng Sapo, giúp tự động hóa việc ghi nhận doanh thu, quản lý hóa đơn và theo dõi số liệu tài chính ngay từ đầu. Điều này không chỉ giúp tiết kiệm chi phí mà còn tạo nền tảng thuận lợi nếu sau này chuyển đổi sang mô hình doanh nghiệp.

4. Kê khai và nộp thuế

Đối với hộ kinh doanh có doanh thu trên 3 tỷ đến 50 tỷ, nghĩa vụ kê khai và nộp thuế về cơ bản không còn nhiều khác biệt so với doanh nghiệp. Theo định hướng dự thảo hiện nay, nhóm hộ kinh doanh này sẽ thực hiện kê khai thuế GTGT theo quý, tương tự như doanh nghiệp đang áp dụng.

Bên cạnh đó, thuế thu nhập cá nhân cũng được kê khai và quyết toán theo năm, dựa trên doanh thu, chi phí và thu nhập thực tế phát sinh. Cách thức kê khai, thời hạn nộp và yêu cầu hồ sơ đều tiệm cận với quy trình của doanh nghiệp, thay vì hình thức khoán đơn giản như trước.

5. Nghĩa vụ mở tài khoản ngân hàng

Đối với hộ kinh doanh có doanh thu trên 3 tỷ, việc mở tài khoản ngân hàng riêng đứng tên hộ kinh doanh là yêu cầu bắt buộc. Tài khoản này được sử dụng để thực hiện các giao dịch liên quan đến hoạt động kinh doanh như thu - chi, thanh toán với đối tác, cũng như phục vụ công tác kê khai và đối soát thuế.

Với doanh nghiệp, việc mở tài khoản ngân hàng riêng là yêu cầu bắt buộc ngay từ khi thành lập. Mọi giao dịch liên quan đến hoạt động kinh doanh đều phải thực hiện thông qua tài khoản này để đảm bảo tuân thủ quy định về kế toán, thuế và kiểm soát tài chính.

6. Chi phí vận hành và mức độ rủi ro

Xét về rủi ro pháp lý, chủ hộ kinh doanh sẽ phải chịu trách nhiệm bằng toàn bộ tài sản trong khi doanh nghiệp chỉ chịu trách nhiệm với phạm vi góp vốn.

Về chi phí vận hành, doanh nghiệp thường phải duy trì các khoản chi cố định như kế toán, phần mềm hóa đơn, báo cáo tài chính và các nghĩa vụ tuân thủ khác. Tuy nhiên, những chi phí này mang tính hệ thống, giúp doanh nghiệp kiểm soát dòng tiền và hạn chế sai sót trong dài hạn.

Trong khi đó, hộ kinh doanh tuy nhìn bề ngoài có vẻ “nhẹ chi phí” hơn, nhưng khi doanh thu vượt 3 tỷ, các khoản chi phí cho quản lý kinh doanh cũng tương tự, nhất là phần mềm hỗ trợ quản lý bán hàng và kê khai thuế.

7. Khi nào hộ kinh doanh nên chuyển lên doanh nghiệp?

Không phải mọi hộ kinh doanh đều cần chuyển đổi ngay sang mô hình doanh nghiệp. Tuy nhiên, trong một số trường hợp nhất định, việc duy trì hình thức hộ kinh doanh không còn mang lại lợi thế mà thậm chí còn làm gia tăng rủi ro và chi phí vận hành.

Dưới đây là những dấu hiệu cho thấy bạn đang ở thời điểm “chín muồi” để chuyển đổi từ hộ kinh doanh sang doanh nghiệp.

- Doanh thu ổn định, có xu hướng mở rộng

- Quy mô lao động và lao động đạt ngưỡng doanh nghiệp siêu nhỏ

- Thường xuyên xuất hóa đơn cho doanh nghiệp

- Tối ưu dài hạn về quản trị và thuế

Xem chi tiết: Khi nào hộ kinh doanh nên chuyển lên doanh nghiệp?

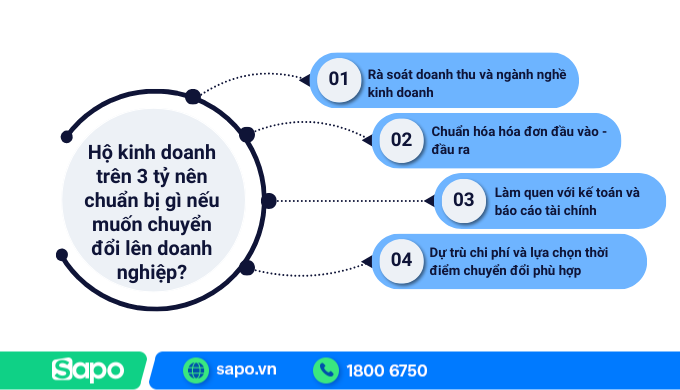

8. Hộ kinh doanh trên 3 tỷ nên chuẩn bị gì nếu muốn chuyển đổi?

Việc chuyển từ hộ kinh doanh lên doanh nghiệp không nên diễn ra một cách vội vàng. Để quá trình chuyển đổi diễn ra suôn sẻ và hạn chế rủi ro, chủ hộ cần có sự chuẩn bị bài bản ngay từ giai đoạn trước khi thực hiện.

- Rà soát doanh thu và ngành nghề kinh doanh

Bước đầu tiên là đánh giá lại toàn bộ doanh thu thực tế, cơ cấu nguồn thu và ngành nghề đang hoạt động. Việc này giúp xác định rõ mô hình kinh doanh có phù hợp để chuyển đổi hay không, đồng thời làm cơ sở lựa chọn loại hình doanh nghiệp, phương pháp tính thuế và cách tổ chức bộ máy phù hợp trong giai đoạn tiếp theo.

- Chuẩn hóa hóa đơn đầu vào - đầu ra

Trước khi chuyển đổi, hộ kinh doanh cần từng bước chuẩn hóa việc xuất và nhận hóa đơn. Điều này bao gồm việc làm việc với nhà cung cấp có khả năng xuất hóa đơn hợp lệ, hạn chế giao dịch tiền mặt và đảm bảo chứng từ đầu vào - đầu ra đầy đủ, nhất quán. Đây là nền tảng quan trọng để việc kê khai thuế sau khi lên doanh nghiệp diễn ra suôn sẻ, hạn chế rủi ro bị truy thu hoặc điều chỉnh.

- Làm quen với kế toán và báo cáo tài chính

Một trong những thay đổi lớn nhất khi chuyển sang doanh nghiệp là yêu cầu về kế toán và báo cáo tài chính. Chủ kinh doanh nên làm quen dần với việc ghi nhận doanh thu, chi phí, quản lý sổ sách và theo dõi báo cáo định kỳ. Việc này có thể thực hiện từng bước thông qua thuê dịch vụ kế toán hoặc sử dụng phần mềm phù hợp, thay vì chờ đến khi chuyển đổi mới bắt đầu làm quen.

- Dự trù chi phí và lựa chọn thời điểm chuyển đổi phù hợp

Cuối cùng, cần chủ động tính toán các khoản chi phí phát sinh khi chuyển đổi như chi phí kế toán, hóa đơn điện tử, phần mềm, nhân sự và các nghĩa vụ liên quan. Bên cạnh đó, việc lựa chọn thời điểm chuyển đổi cũng rất quan trọng - nên ưu tiên giai đoạn kinh doanh ổn định, dòng tiền tốt để tránh áp lực tài chính trong giai đoạn đầu vận hành theo mô hình mới.

Không có một đáp án đúng cho tất cả các hộ kinh doanh. Việc có nên chuyển lên doanh nghiệp hay không phụ thuộc vào mô hình hoạt động, dòng tiền thực tế và mục tiêu phát triển dài hạn của từng hộ kinh doanh. Hiểu rõ vị thế của mình và chuẩn bị đúng thời điểm sẽ giúp quá trình chuyển đổi diễn ra an toàn, hiệu quả và bền vững hơn.